2024 年,美联储正徘徊在货币政策出现关键转变的边缘,暗示可能会降低利率。与 2022 年和 2023 年的紧缩政策不同,今年美联储可能将在通胀压力消退后,考虑采取较宽松的货币政策。

2024 年美联储的降息预期

2023 年 12 月底,美联储的官员预测在接下来的一年內将会进行三次降息。然而,市场情绪倾向更积极的立场,预期可能从 3 月开始便会大幅调整利率。

根据 CME FedWatch 工具的数据,市场预计今年年底前,利率有 33% 的可能性下降到 3.75% 以下,较之前的估计大幅跃升。

而市场对美联储声明的即时反应也值得注意,例如在 2023 年 12 月 13 日,美联储正如市场普遍预期般宣布其基准利率维持不变,标普 500 指数当日立即大幅上涨了 1.4%,凸显了利率决策对股市的重要影响。

美联储要在通胀和就业之间寻求平衡

在美联储的会议中,最关键的讨论是如何在抑制通胀和保持就业稳定之间取得微妙的平衡。

美联储在两年前开始上调利率,而过去一年通胀减缓,亦并未导致失业率相应上升。这成功激发了有关实现“软着陆”的讨论,即成功控制通货膨胀而没有对就业率产生不利影响。

股市已反映了降息预期?

降息对股市的潜在影响仍然受到密切关注,目前市场已经处于历史高位,这意味着当前的股价可能已经反映了市场对降息的预期,或将需要美联储采取更明显的鸽派立场,才能推动股市以超过最初的预期般上涨。

尽管如此,强劲的企业盈利、积极的经济数据和生成式人工智能的进步等因素,可能会维持股票的上升势头。

历史先例显示对经济衰退的担忧

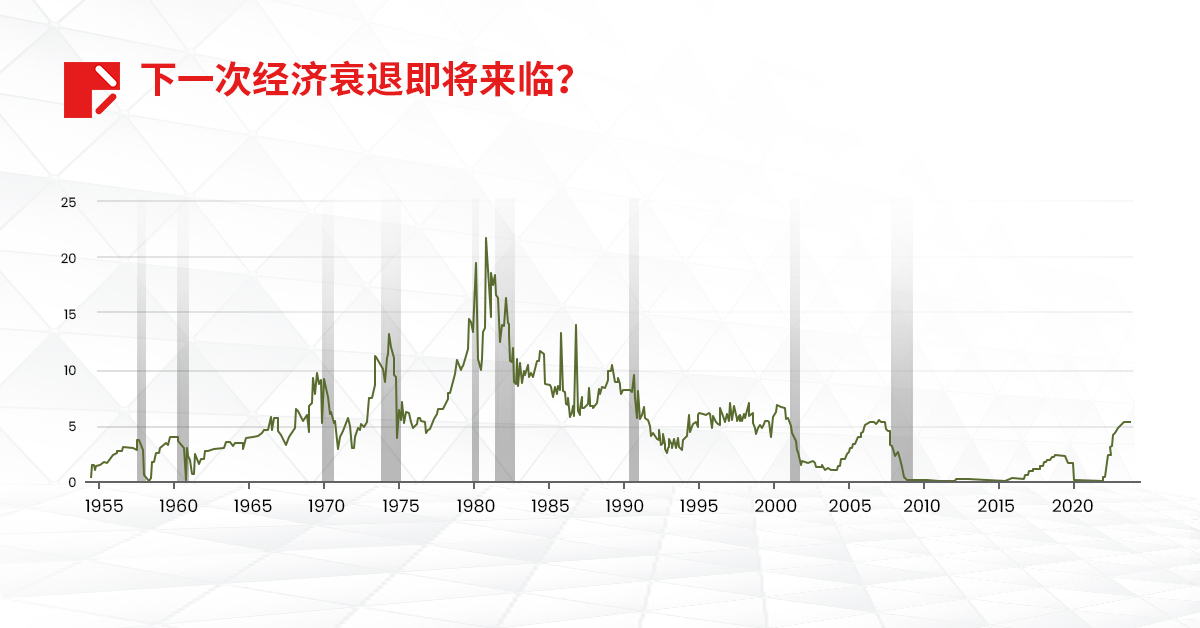

历史数据显示,美联储紧缩周期的结束往往预示着经济衰退,如附图上的灰色区域所示。

然而,一个迫切的问题仍然存在:这一次会有所不同吗?我们今年是否正迅速地迈向衰退?

如果经济衰退确实发生,历史先例表明美联储将会有所应对。传统上,在经济衰退期间,美联储会将利率降至零,并启动量化宽松(QE)措施以刺激经济。

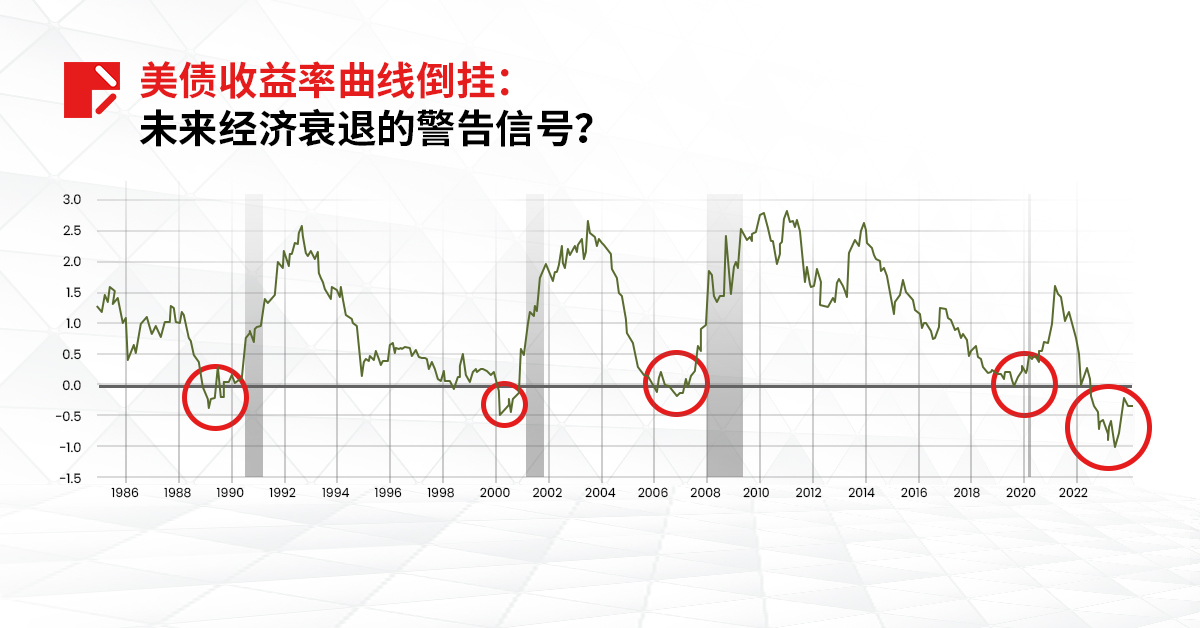

此外,另一个值得关注的指标是美债收益率曲线倒挂。从历史趋势上看,每次经济衰退都是发生在美债收益率曲线出现倒挂之后。

不同专家对降息的见解

2024 年的降息预期引起了广泛关注,各金融界知名人士对此持有截然不同的预测和观点。

支持在 2024 年初进行降息的观点

康纳·森(Conor Sen),桃树溪投资公司创始人

康纳·森最近在彭博社的专栏中主张在 2024 年初期进行降息。他指出,自美联储发表 2023 年 9 月的经济预测以来,通胀速度出乎意料地放缓,失业率下降。唐纳·森建议最早可在 3 月份降息,理由是降息有助维持先前加息引发的持续经济扩张。

瑞银(UBS)

这家投资银行预计美联储在 3 月份进行降息,同时预测将出现严重的经济衰退。在他们的展望中,强调美联储利率将会大幅削减 2.75%,与第二季度即将来临的衰退预期一致,此削减旨在主动缓解预期的经济动荡。

比尔·阿克曼(Bill Ackman),潘兴广场资本管理公司创始人兼首席执行官

阿克曼呼应了第一季度降息的观点,他警告随着通胀下降,实际利率上升带来的风险日益提升,并表示担心如果利率保持不变,经济可能会加快减速,导致经济衰退。

预计不会在 2024 年初进行降息的观点

萨姆·米莱特( Sam Millette ),联邦金融网络总监

米莱特则持有相反的观点,他认为在 2024 下半年才可能进行降息。他对市场的预测提出质疑,根据 2024 上半年经济放缓和通胀放缓的持续迹象,他预测 7 月或 9 月后美联储才会采取行动。

比尔·亚当斯(Bill Adams),联信银行的首席经济学家

亚当斯强调,越来越多的证据表明利率政策即将发生转变。联信银行的预测是基于就业创造放缓和个人消费支出增长缓慢等因素。他们预计 2024 年 6 月降息 25 个基点,全年累计降息 0.75 个百分点。

拉斐尔·博斯蒂克 ( Raphael Bostic ),亚特兰大联储主席

博斯蒂克持更为谨慎的立场,他预计利率至少持续上升到 2024 年底。他暗示虽然通胀可能放缓,但大幅下降的可能性不大。他预计随着经济逐渐接近美联储 2% 的通胀目标,才将逐步实施降息政策。

如何在不确定性中自处?

2024 年将成为美国经济的一个关键时刻,美联储的决策举足轻重。尽管预测和历史数据提供了一些见解,但不断变化的全球经济格局要求我们采取灵活的策略,并对正在发生的事件保持警惕。货币政策、市场反应和经济指标将影响未来数月各个行业的发展轨迹。

关于 Doo Prime

Doo Prime 是 Doo Group 都会控股集团旗下的互联网券商品牌,旨在为专业投资者提供全球证券、期货、货币对、贵金属、大宗商品和股票指数的差价合约交易产品,目前已为超过 200,000 个专业客户提供优质的交易经纪服务,每个月成交超过 100 万张交易订单。

Doo Prime 持有塞舌尔、毛里求斯和瓦努阿图的金融监管牌照。Doo Group 在达拉斯、悉尼、新加坡、香港、迪拜、吉隆坡等地设有运营中心。

凭借强大的金融科技基础设施、密切的合作伙伴关系、资深的技术团队,Doo Prime 始终为投资者提供安全可靠的交易环境、具有竞争力的交易成本、极速的交易执行通道,在 MT4、MT5、TradingView、Doo Prime InTrade 等多个行业领先的交易终端上提供超过 1 万种交易产品,支持 20 多种不同货币的存取款方式,7*24 小时的多语言客户服务。

Doo Prime 的愿景和使命是成为一家以金融科技为核心、国际领先的互联网券商,服务投资者,让全球金融产品投资成为一件简单的事情。

欲了解更多 Doo Prime 的信息,可通过以下方式联系我们:

电话

欧洲:+44 11 3733 5199

亚洲:+852 3704 4241

亚洲 — 新加坡:+65 6011 1415

亚洲 — 中国地区:+86 400 842 7539

邮箱

技术支持:cn.support@dooprime.com

客户经理:cn.sales@dooprime.com

前瞻性声明

本文包含"前瞻性陈述" ,并且可以通过使用前瞻性术语来识别,例如"预期"、"相信"、"继续"、"可能"、"估计"、"期望"、"希望"、"打算"、"计划"、"潜在"、"预测"、"应该"或"将会"或其他类似形式或类似术语,但是缺少此类术语确实并不意味着声明不是前瞻性的,特别是关于 Doo Prime 的期望、信念、计划、目标、假设、未来事件或未来表现的声明,均通常被视为前瞻性声明。

Doo Prime 根据 Doo Prime 可用的所有当前信息以及 Doo Prime 当前的期望、假设、估计和预测提供了这些前瞻性声明。尽管 Doo Prime 认为这些期望、假设、估计和预测是合理的,但这些前瞻性陈述仅是预测,并且涉及已知和未知的风险与不确定性,其中许多是 Doo Prime 无法控制的。此类风险和不确定性可能导致结果、绩效或成就与前瞻性陈述所表达或暗示的结果大不相同。

Doo Prime 不对此类陈述的可靠性、准确性或完整性提供任何陈述或保证,Doo Prime 没有义务提供或发布任何前瞻性陈述的更新或修订。

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

免责声明

本信息仅供一般参考,仅供大众参考,不应被视为买卖任何金融工具的任何投资建议、推荐、要约或邀请。本文中显示的信息是在未参考或考虑任何特定接收者的投资目标或财务状况的情况下准备的。凡提及金融工具、指数或一揽子投资产品的过去表现,均不应视为其未来业绩的可靠指标。Doo Prime 与其控股公司、附属公司、子公司、关联公司、合作伙伴及其各自的员工、对所显示的信息不做任何陈述和保证,对于由于所提供信息的任何不正确和不完整、对于因任何与个人或客户投资相关的任何直接或间接交易或投资风险、损益,所导致的任何直接、间接、特殊或后果性的损失或损害,不承担任何责任。