Đồng USD ngày càng mạnh hơn song hành cùng lợi suất trái phiếu tăng chắc chắn không phải là một tin tốt cho nền kinh tế toàn cầu. Đồng USD gần đây đã tăng mạnh, chạm đỉnh nhiều năm so với các đồng tiền khác. Lãi suất thực của Mỹ cũng đang ở mức cao nhất kể từ năm 2017, điều này làm một số nhà đầu tư lo lắng về việc cuộc khủng hoảng năm 2018 có thể sẽ lại xảy ra.

Đây là những dấu hiệu cảnh báo mà chúng ta không nên làm ngơ. Bởi chúng không chỉ phản ánh tình trạng hiện tại của kinh tế Mỹ, mà còn dấy lên những mối đe dọa cho nền kinh tế toàn cầu.

Trong bài viết này, chúng ta sẽ đào sâu vào lý do cho sự tăng vọt của đồng USD. Đồng thời, phân tích tác động của việc lợi suất trái phiếu tăng cao. Cuối cùng là xem xét những hệ quả tiềm tàng mà nền kinh tế sẽ phải hứng chịu.

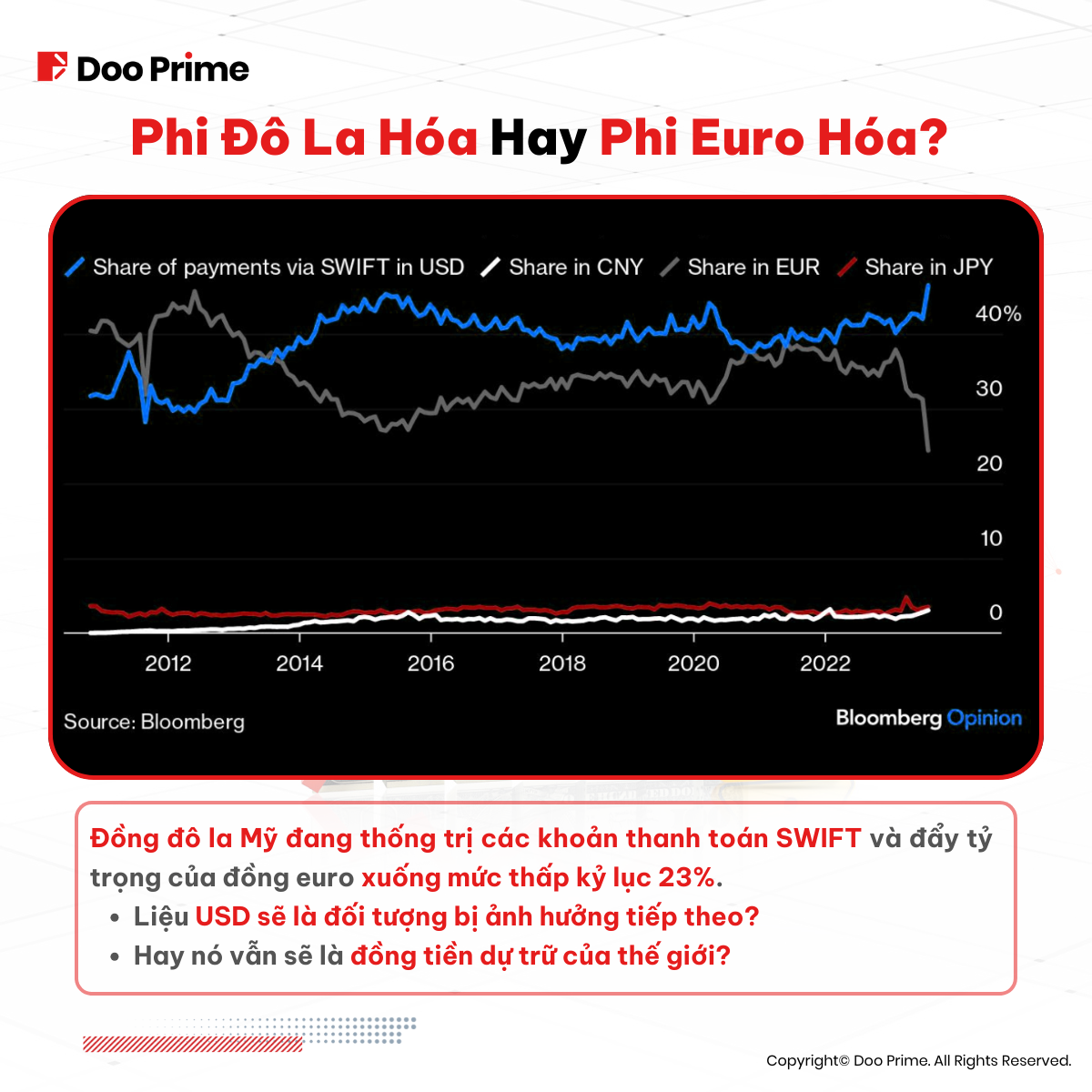

Phi Đô La Hóa Hay Phi Euro Hóa?

Dựa trên dữ liệu thanh toán quốc tế của SWIFT, chúng ta thực sự đang trải qua quá trình phi euro hóa chứ không phải là phi đô la hóa. Tỷ trọng của đồng Euro trong thanh toán toàn của SWIFT đã giảm từ 38% vào đầu năm xuống còn 23% vào tháng 08 vừa rồi. Điều này cho thấy hệ thống SPFS của Nga (Hệ truyền thông điệp tài chính) và hệ thống CIPS của Trung Quốc ( Hệ thống thanh toán liên ngân hàng xuyên biên giới) có thể đang chiếm thị phần của đông euro. Trong khi đó, thị phần thanh toán của Trung Quốc thông qua SWIFT đã đạt đỉnh lịch sử là 3,47% vào tháng 8.

Ngoài ra, tỷ trọng của USD trong cùng thời kỳ đó cũng có mức tăng phần trăm tương đương. Điều này cho thấy rằng một phần lớn thị phần đang suy giảm của đồng euro đang được USD chiếm giữ. Điều này có thể là do châu Âu hiện đang thanh toán dầu thô và khí đốt bằng USD thay vì euro.

Với việc Giá Dầu tăng hơn 25% trong vài tháng qua, áp lực đang ngày một gia tăng.

Có khả năng tỷ trọng thanh toán SWIFT của đồng euro vẫn sẽ tiếp tục giảm trong những tháng tới do châu Âu và Trung Quốc đang không được “hòa thuận”. Trung Quốc là đối tác thương mại lớn của châu Âu. Tuy nhiên, sự ủng hộ của Trung Quốc đối với Nga trong cuộc chiến tại Ukraine đã khiến mối quan hệ này trở nên căng thẳng. Nếu châu Âu làm giảm các hoạt động thương mại với Trung Quốc, đồng euro sẽ bị giảm nguồn cầu.

Phi euro hóa là một tình trạng cho thấy nhiều sự thay đổi lớn trên cán cân tiền tệ thế giới. Nó cho thấy rằng sự thống trị của đồng USD trong các thanh toán quốc tế không còn được đảm bảo như xưa.

Đồng uero rất có thể chỉ là sự khởi đầu; USD có thể sẽ là đối tượng tiếp theo bị ảnh hưởng bởi sự phát triển của các hệ thống thanh toán thay thế như SPFS và CIPS kể trên. Tất cả các yếu tố này sẽ thách thức sự thống trị của các đồng tiền lớn, đơn cử là USD và euro trong những năm sắp tới.

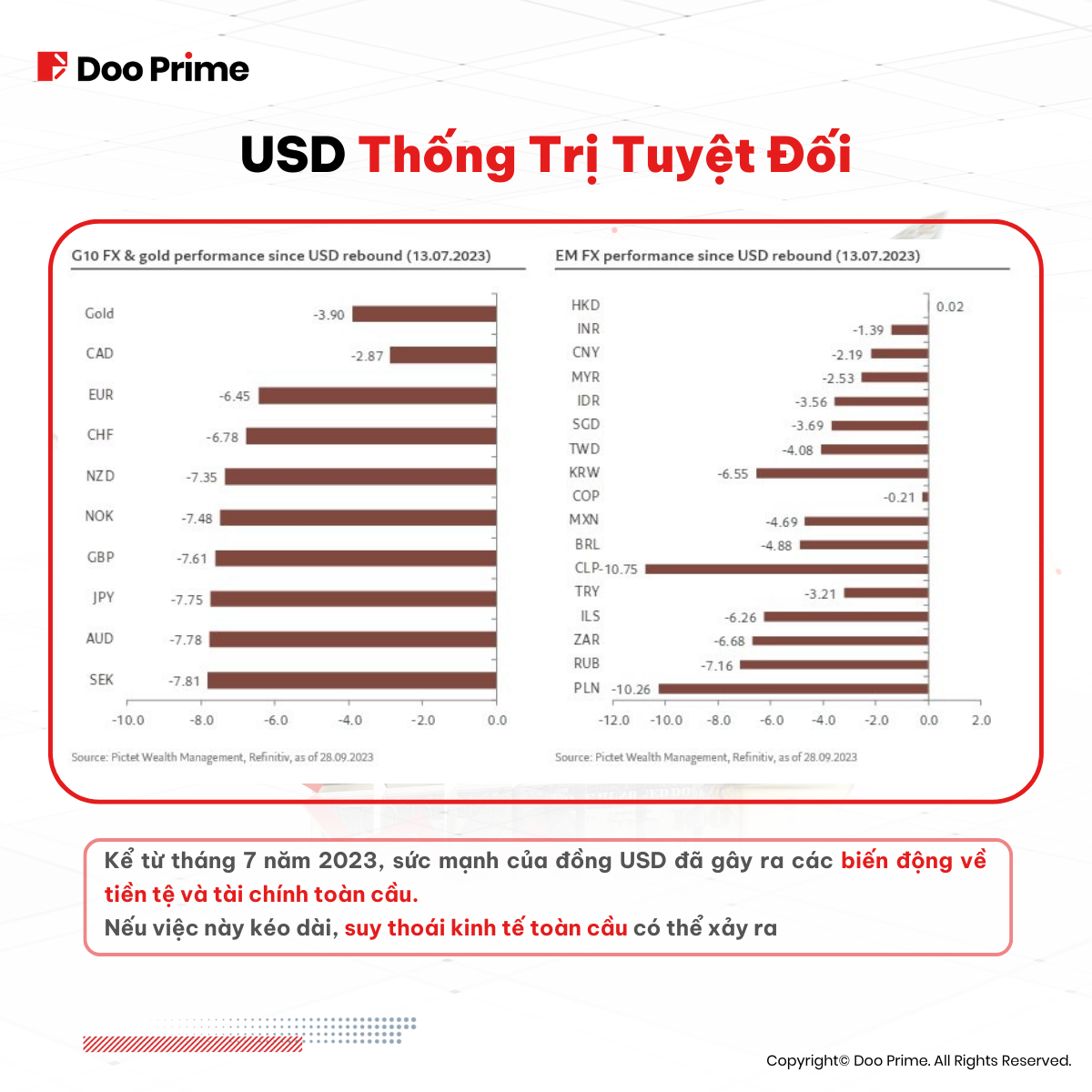

Đồng USD Thống Trị Tuyệt Đối

Kể từ tháng 7 năm 2023, sức mạnh của đồng USD đã thống trị thị trường. Hầu như mọi loại tiền tệ trên thế giới đều bị mất giá trước sự tăng mạnh của lãi suất và lợi tức trái phiếu kho bạc.

Trong nước, đồng USD mạnh lên và lợi suất trái phiếu tăng có thể gây khó khăn cho các doanh nghiệp trong việc vay vốn và tăng doanh thu, dẫn đến giá cổ phiếu sụt giảm. Trên bình diện quốc tế, đồng USD mạnh có thể khiến các quốc gia có thị trường mới phát triển gặp khó khăn hơn trong việc trả nợ và nhập khẩu hàng hóa từ Mỹ, dẫn đến nguy cơ xảy ra khủng hoảng toàn cầu.

Suốt 80 năm qua, mỗi khi Fed thắt chặt quá mức chính sách tiền tệ bằng các tăng lãi suất, sức mạnh của đồng USD đã đẩy thị trường sụp đổ và đưa nền kinh tế rơi vào khủng hoảng.

Liệu chủ tịch Powell có làm điều gì đó khác biệt hay không? Liệu Fed rút kinh nghiệm để tránh khỏi mợt đợt khủng hoảng?

Nhiều nhà kinh tế học và nhà đầu tư tin rằng Fed đang gặp nhiều rủi ro tăng lãi suất quá mạnh, điều này có thể gây hại cho nền kinh tế khủng khiếp hơn cả vấn đề lạm phát.

Tuy nhiên, Fed đã bắt đầu nhấn mạnh rằng về cam kết sẽ làm giảm lạm phát bằng việc duy trì tình trạng lãi suất cao trong thời gian dài. Ít nhất là cho đến khi họ đạt được con số mục tiêu lạm phát là 2%.

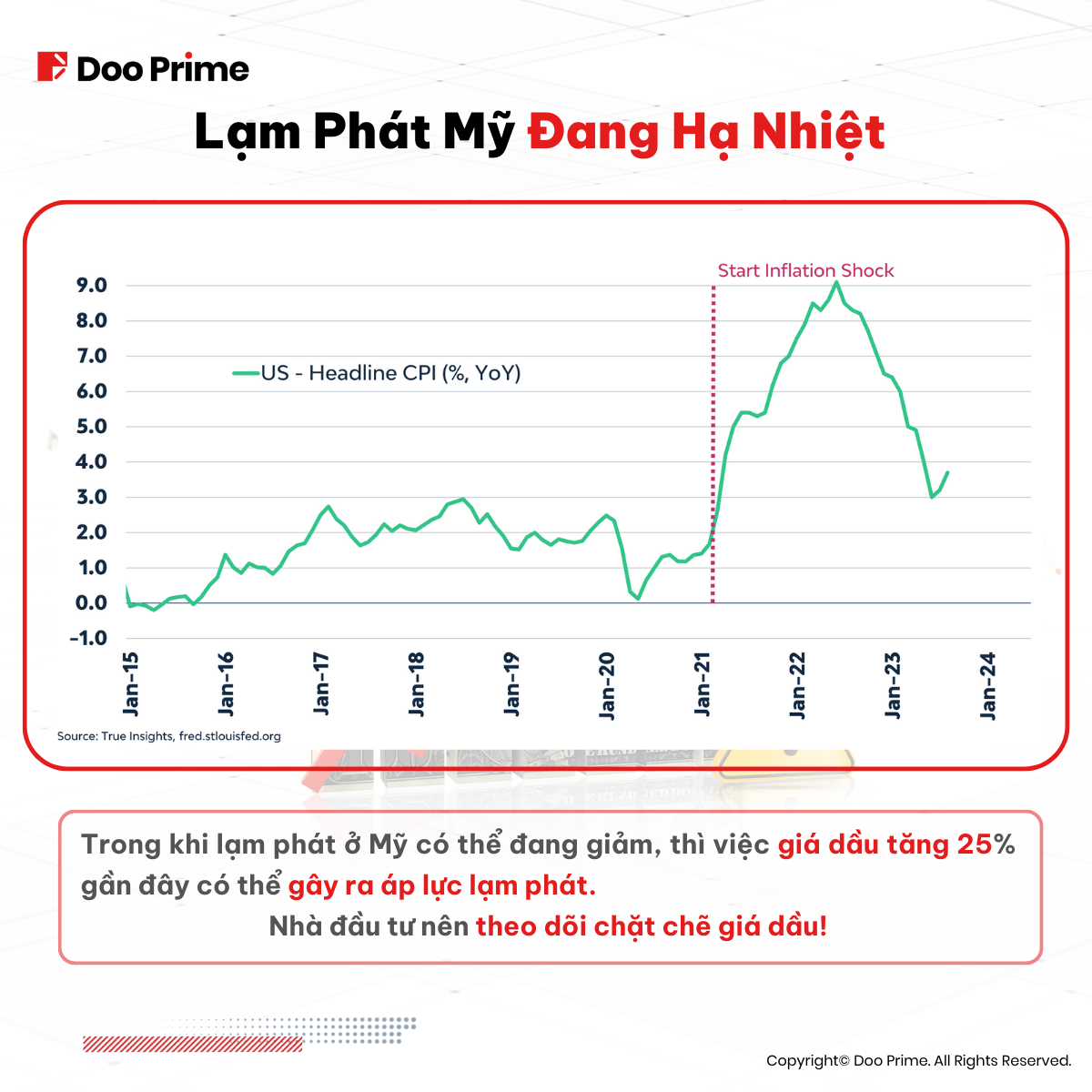

Lạm Phát Tại Mỹ Có Đang Giảm?

Quả thật, lạm phát ở Mỹ đang hạ nhiệt và giảm nhanh hơn mức trung bình. Tuy nhiên, Fed chưa thể vui mừng vì điều này. Bởi giá dầu tăng cao có thể dẫn đến một làn sóng lạm phát mới.

Ví dụ điển hình nhất về việc “ăn mừng sớm” là vào giữa những năm 1970. Sau khi lạm phát toàn phần của Mỹ giảm từ 12% xuống 5% vào giữa những năm 70, mối đe dọa lạm phát dường như đã qua. Cục Dự trữ Liên bang đã hạ lãi suất từ mức đỉnh 13% năm 1974 xuống 4,75% vào đầu năm 1976. Tuy nhiên, điều này là một sai lầm nghiêm trọng, vì từ năm 1977, lạm phát toàn phần đã tăng trong ba năm liên tiếp, đạt đỉnh điểm là 14,8%.

Giá dầu tăng đột ngột gần đây đã đẩy nguy cơ lạm phát tăng vọt trở lại trên 4%.

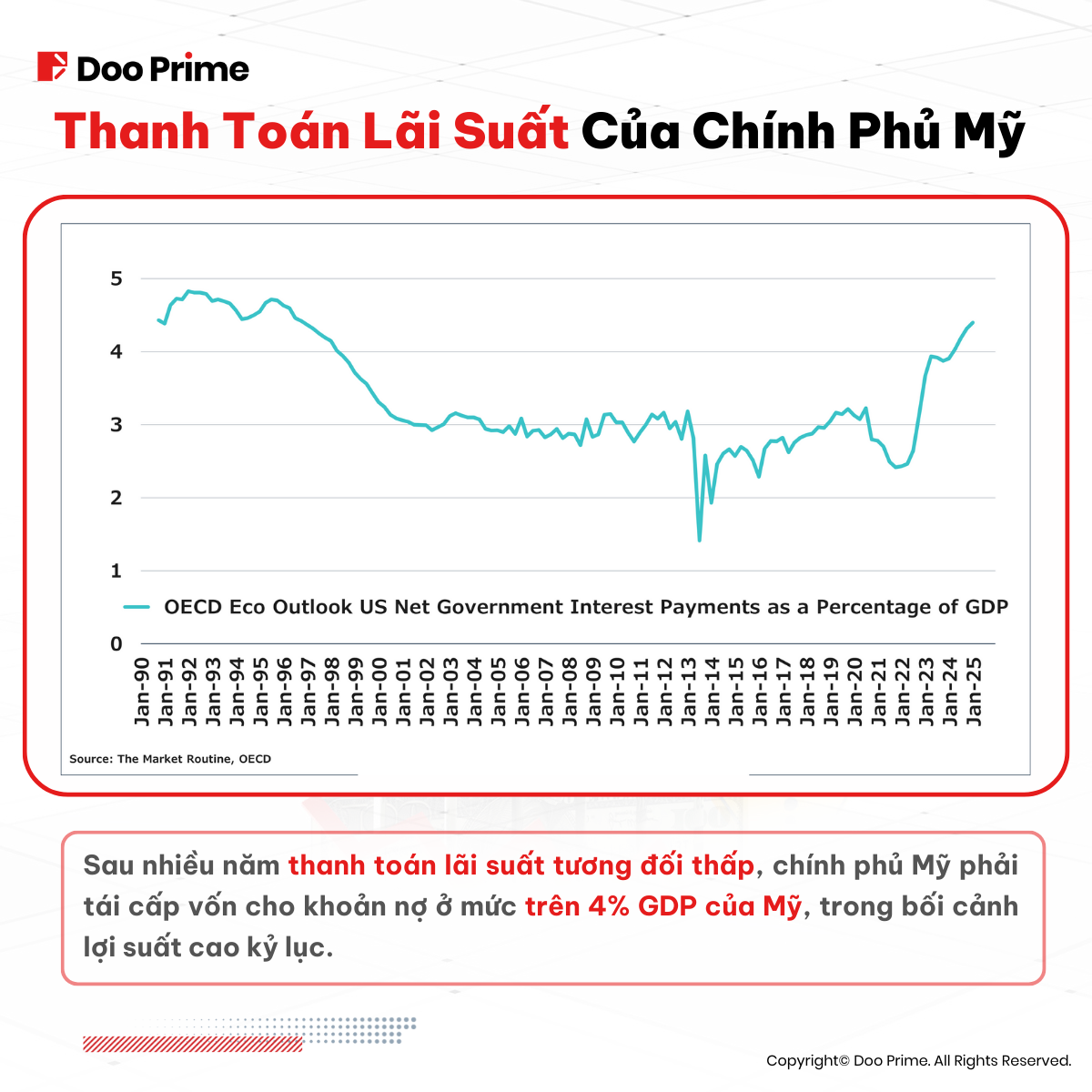

Các Khoản Thanh Toán Lãi Của Mỹ Tăng “Chạm Trần”

Dựa trên lợi suất ngắn hạn hiện tại, các khoản thanh toán lãi cho khoản nợ của Mỹ dự kiến sẽ tăng vọt lên hơn 270 tỷ USD vào năm 2023. Con số này cao gấp 90 lần so với khoản thanh toán lãi hàng năm 3 tỷ USD mà Mỹ lẽ ra phải trả nếu tái cấp vốn cho khoản nợ vào năm 2021.

Hãy tưởng tượng rằng Hoa Kỳ phải tái cấp vốn cho toàn bộ khoản nợ của mình với lãi suất hiện tại. Tổng số tiền lãi phải trả sẽ lên tới con số khổng lồ là 1,33 nghìn tỷ USD, chiếm hơn 5% GDP của Hoa Kỳ!

Rõ ràng, Mỹ sẽ không phải tái cấp vốn cho toàn bộ khoản nợ của mình cùng một lúc. Nhưng vì gần một nửa số nợ của Mỹ sẽ đáo hạn trong ba năm tới và Chủ tịch Fed Jerome Powell đã ám chỉ rằng có thể mất nhiều năm để lãi suất giảm, Mỹ sẽ “khóa” một phần đáng kể các khoản thanh toán lãi tăng cao đó.

Tuy nhiên, Fed khó có thể thành công trong việc duy trì lợi suất ở mức hiện tại lâu dài do nguy cơ suy thoái kinh tế cao. Điều này có nghĩa là các khoản thanh toán lãi cho khoản nợ của Mỹ có thể sẽ tăng đáng kể.

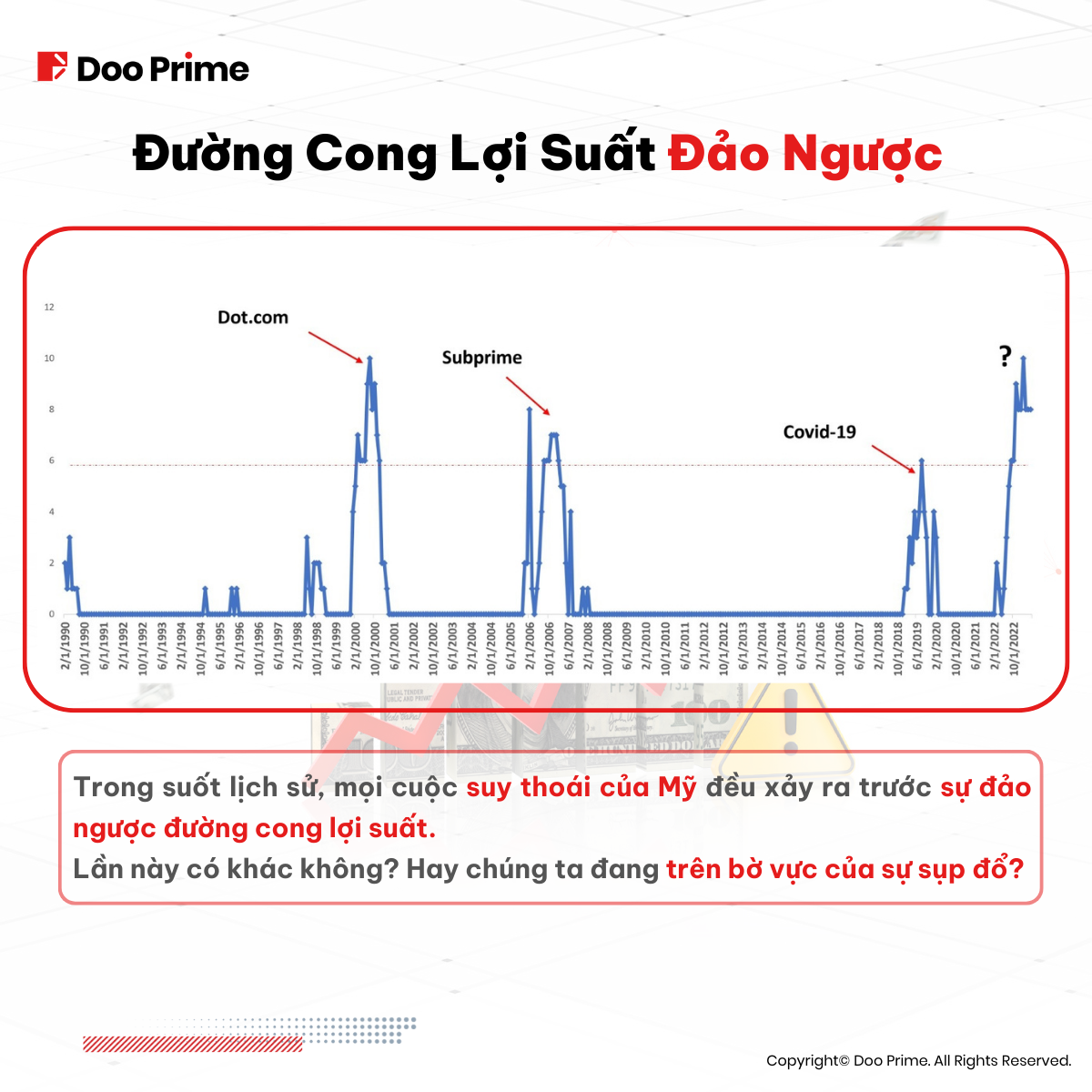

Đường Cong Lợi Suất Đảo Ngược

Đường cong lợi suất đảo ngược là hiện tượng xảy ra khi lợi suất trái phiếu ngắn hạn cao hơn lợi suất trái phiếu dài hạn. Đây thường được coi là dấu hiệu của một cuộc suy thoái sắp diễn ra vì nó có thể cho thấy rằng nhà đầu tư đang bi quan hơn về tương lai của nền kinh tế.

Trong lịch sử, sự đảo ngược đường cong lợi suất là một yếu tố dự báo đáng tin cậy về suy thoái. Trên thực tế, mọi cuộc suy thoái ở Mỹ kể từ năm 1955 đều xảy ra trước sự đảo ngược đường cong lợi suất.

Sự đảo ngược hiện tại là đáng kể nhất kể từ năm 1981. Đây cũng là lần đảo ngược đường cong lợi suất kéo dài nhất trong lịch sử.

Sự đảo ngược bắt đầu vào tháng 3 năm 2022, khi lãi suất trái phiếu kho bạc 2 năm vượt quá lãi suất trái phiếu kho bạc 10 năm và vẫn tồn tại kể từ đó. Khoảng cách giữa lợi suất trái phiếu kỳ hạn 2 năm và 10 năm đã tăng lên trong những tháng gần đây.

Cách duy nhất để tránh suy thoái kinh tế là Fed phải tạo ra một cuộc hạ cánh mềm (soft landing). Tuy nhiên, với chính sách thắt chặt mạnh mẽ hiện nay, khả năng hạ cánh mềm đang giảm dần.

Vấn Đề Nan Giải Của Fed

Trong lịch sử, đã có những lúc việc thắt chặt tiền tệ majhn mẽ sẽ bắt đầu gây tổn hại cho nền kinh tế.

Fed đang một lần nữa rơi vào tình thế tiến thoái lưỡng nan. Liệu có nên tăng lãi suất để đưa lạm phát xuống mức mục tiêu 2% mặc cho rủi ro về suy thoái kinh tế? Hay cố gắng bảo vệ thị trường chứng khoán bằng cách giữ lạm phát ở mức cao?

Do các ngân hàng trung ương đặt mục tiêu hạ cánh mềm, Fed nên thay đổi giọng điệu và tránh đề cập đến “lãi suất cao hơn trong thời gian dài hơn” trong các cuộc họp FOMC sắp tới. Việc tạm dừng tăng lãi suất có thể sẽ giúp cổ phiếu có thêm không gian để tăng cao hơn và tỷ giá USD/lợi suất sẽ giảm trong ngắn hạn.

Tuy nhiên, nếu giá dầu vẫn tăng bất chấp, thì Fed bắt buộc phải từ bỏ hi vọng vào một cuộc hạ cánh mềm và bắt đầu tập trung kiềm chế lạm phát, dù cho có thể sẽ gây ra một cuộc suy thoái.

| Về Doo Group

Tập đoàn Doo Group được thành lập vào năm 2014 và hiện có trụ sở chính đặt tại Singapore. Sau nhiều năm phát triển, Doo Group đã trở thành một tập đoàn dịch vụ tài chính đa lĩnh vực với mảng công nghệ tài chính làm cốt lõi. Với nhiều thương hiệu trực thuộc như Doo Clearing, Doo Financial, Doo Prime, Doo Wealth, Doo Health, Doo Academy, Lesspay, FinPoints và hơn thế nữa, Tập đoàn cam kết mang đến hệ thống dịch vụ tài chính chất lượng cùng các giải pháp cải tiến toàn diện cho quý khách hàng cá nhân và tổ chức trên toàn thế giới.

Hiện tại, các chi nhánh trực thuộc Tập đoàn Doo Group, theo vị trí địa lý và sản phẩm, được quy định bởi nhiều cơ quan quản lý tài chính hàng đầu toàn cầu, bao gồm nhưng không giới hạn ở Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (US SEC), Cơ quan quản lý ngành tài chính (US FINRA), Cơ quan quản lý tài chính Vương quốc Anh (UK FCA), Ủy ban Chứng khoán Và Đầu tư Úc (ASIC), Trung Tâm Phân Tích Và Báo Cáo Giao Dịch Úc (AUSTRAC), Ủy Ban Chứng Khoán Và Hợp Đồng Tương Lai Hồng Kông (HK SFC), Cơ Quan Bảo Hiểm Hồng Kông (HK Insurance Broker), Cơ Quan Đăng Ký Hồng Kông ( HK Trust Company), Cục Hải Quan Và Thuế Hồng Kông (Nhà Điều Hành Dịch Vụ Tài Chính HK), Cơ quan Đại lý Bất động sản Hồng Kông (HK EAA), Cơ Quan Dịch Vụ Tài Chính Labuan Malaysia (MY Labuan FSA), Cơ Quan Dịch Vụ Tài Chính Seychelles (SC FSA), Ủy Ban Dịch Vụ Tài Chính Mauritius (MU FSC), và Ủy Ban Dịch Vụ Tài Chính Vanuatu (VU FSC). Hiện tại, tập đoàn Doo Group sở hữu các đơn vị trực thuộc hoạt động tại nhiều địa điểm khác nhau trên khắp thế giới, trong đó có Dallas, London, Sydney, Singapore, Hồng Kông, Dubai, Kuala Lumpur, cũng như tại nhiều khu vực khác.

Mọi thắc mắc và thông tin chi tiết, vui lòng liên hệ chúng tôi:

Trang web chính thức: www.doo.com

Văn phòng Hồng Kông: +852 6701 2091

Văn phòng Singapore: +65 6011 1736

Email: marketing@doogroup.com

Tuyên Bố Mang Tính Dự Báo

Bài viết này chứa những tuyên bố mang tính dự báo và có thể được xác định bằng cách sử dụng các thuật ngữ hướng tới tương lai như dự đoán, tin tưởng, tiếp tục, có thể, ước tính, mong đợi, hy vọng, dự định, có thể, kế hoạch, tiềm năng, nên hoặc sẽ, hoặc các biến thể khác hay thuật ngữ có thể so sánh được. Tuy nhiên, việc không chứa những thuật ngữ như trên không có nghĩa là tuyên bố không mang tính dự báo. Cụ thể, các tuyên bố về kỳ vọng, niềm tin, kế hoạch, mục tiêu, giả định, sự kiện hoặc hiệu suất trong tương lai của Doo Prime thường được coi là tuyên bố hướng tới tương lai.

Doo Prime đã đưa ra những tuyên bố mang tính dự báo dựa trên tất cả thông tin được tham chiếu bởi Doo Prime hoặc thông tin liên quan đến các kỳ vọng, giả định, ước tính và dự đoán hiện tại của Doo Prime. Mặc dù Doo Prime tin rằng những kỳ vọng, giả định, ước tính và dự báo này là hợp lý, nhưng những tuyên bố mang tính chỉ báo này chỉ là những dự đoán, vẫn tiềm ẩn một số rủi ro, nhiều trong số đó nằm ngoài tầm kiểm soát của Doo Prime. Những rủi ro và sự bất định trên có thể dẫn đến kết quả, hiệu suất hoặc thành tích khác biệt đáng kể so với những gì được thể hiện hoặc dự báo trong các tuyên bố mang tới dự đoán.

Doo Prime không đưa ra bất kỳ tuyên bố hoặc bảo đảm nào về độ tin cậy, độ chính xác hoặc tính đầy đủ của các tuyên bố trên. Doo Prime không có nghĩa vụ cung cấp hoặc phát hành bất kỳ bản cập nhật hoặc sửa đổi nào đối với bất kỳ tuyên bố mang tính dự báo nào.

Tuyên Bố Rủi Ro

Kinh doanh các công cụ tài chính tiềm ẩn mức độ rủi ro cao do sự biến động về giá trị và giá cả của các công cụ tài chính cơ bản. Do những biến động bất lợi và không thể đoán trước của thị trường, sẽ xuất hiện các khoản lỗ lớn vượt quá mức đầu tư ban đầu mà nhà giao dịch có thể phải chịu trong khoảng thời gian ngắn. Hiệu quả hoạt động trong quá khứ của một công cụ tài chính không phải là dấu hiệu cho thấy hiệu quả hoạt động của chính nó trong tương lai.

Vui lòng đảm bảo rằng bạn đã đọc và hiểu đầy đủ các rủi ro giao dịch của công cụ tài chính tương ứng trước khi tham gia vào bất kỳ giao dịch nào với chúng tôi. Bạn nên tìm kiếm lời khuyên chuyên môn độc lập nếu bạn không hiểu những rủi ro mà chúng tôi đề cập tại đây hoặc bất kỳ rủi ro nào liên quan đến việc giao dịch các công cụ tài chính. Để biết thêm chi tiết, vui lòng tham khảo tài liệu Thoả thuận Khách hàng Doo Prime và Tuyên Bố Rủi Ro.

Tuyên Bố Miễn Trừ Trách Nhiệm

Thông tin này được gửi đến công chúng với mục đích duy nhất là cung cấp thông tin và không nên được xem là lời khuyên đầu tư, khuyến nghị, đề nghị hoặc sự chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Thông tin hiển thị tại đây được chuẩn bị mà không có sự tham khảo hoặc cân nhắc đến bất kỳ mục tiêu đầu tư hoặc tình hình tài chính của cá nhân nào. Bất kỳ sự so sánh, tham khảo nào đối với hoạt động của một công cụ tài chính trong quá khứ hay chỉ số, hoặc một sản phẩm đầu tư sẽ không được xem là một chỉ số đáng tin cậy cho thấy kết quả trong tương lai của loại sản phẩm tài chính tương ứng. Doo Prime và công ty mẹ, các chi nhánh, công ty con, công ty liên kết, đối tác và nhân viên tương ứng, không đại diện hoặc đảm bảo đối với thông tin được hiển thị và sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại trực tiếp, gián tiếp, đặc biệt hoặc các hậu quả nào phát sinh từ bất kỳ thông tin không chính xác hoặc không đầy đủ nào được cung cấp và mọi rủi ro giao dịch trực tiếp hoặc gián tiếp, lãi hoặc lỗ phát sinh từ khoản đầu tư của bất kỳ cá nhân hoặc khách hàng nào.