Trong các cuộc bàn luận về kinh tế thời gian đần đây, từ khóa “stagflation” đã xuất hiện trở lại. Mặc dù báo cáo GPD và các dữ liệu kinh tế cho thấy một vài dấu hiệu tiềm tàng, các nhà kinh tế vẫn bỏ ngõ khả năng này. Những tín hiệu nào sẽ tạo nên một thời kỳ lạm phát đình trệ? Đâu là bối cảnh lịch sử và ý nghĩa của nó? Cùng tìm hiểu qua bài viết ngày hôm nay của chúng tôi.

Stagflation Là Gì, Lạm Phát Đình Trệ Là Gì?

Về định nghĩa, Stagflation hay Lạm phát đình trệ là thuật ngữ dùng để chỉ một hiện tượng kinh tế mà ở đó, tốc độ tăng trưởng chậm, tỷ lệ thất nghiệp cao và đi kèm với lạm phát. Đây vốn là những yếu tố thường có ảnh hưởng trái ngược nhau nên hiếm khi xuất hiện cùng lúc trong điều kiện kinh tế thông thường.

Bản thân từ “Stagflation” cũng là từ ghép giữa hai từ là “stagnation” (đình trệ) và “inflation” (lạm phát), đại diện cho một nền kinh tế đầy thách thức bởi hai tình thế trái ngược.

- Stagnation (đình trệ): Kinh tế tăng trưởng cậm, doanh nghiệp hoạt động kém hiệu quả, tỷ lệ thất nghiệp tăng dẫn đến chi tiêu tiêu dùng giảm.

- Inflation (lạm phát): Giá hàng hóa và dịch vụ tăng, dẫn đến chi phí sinh sống tăng cao hoặc vượt quá khả năng chi trả.

Thách Thức Đến Từ Lạm Phát Đình Trệ

Sự kết hợp của tăng trưởng kinh tế chậm và lạm phát tạo một thách thức cực kỳ đặc biệt cho những nhà làm luật. Thông thường, các chính sách nhắm vào một mục tiêu này sẽ làm mục tiêu khác tệ hơn. Ví dụ, khi kích thích nền kinh tế khỏi sự đình trệ, lạm phát sẽ có thể tăng cao. Ngược lại, tăng lãi suất để kiềm chế lạm phát sẽ làm nền kinh tế tăng trưởng ì ạch.

Đáng chú ý là stagflation làm đảo lộn các mô hình kinh tế thông thường như Đường cong Phillips, mô hình tỷ lệ thất nghiệp và tổng lương. Theo lý thuyết cổ điển, khi lạm phát cao, tỷ lệ thất nghiệp sẽ thấp và ngược lại. Mối quan hệ nghịch đảo giữa việc làm và lạm phát chính là cán cân đơn giản giúp các ngân hàng dễ dàng quản lý kinh tế. Họ dùng một công cụ quen thuộc, lãi suất cho vay (interest).

Tuy nhiên, stagflation đi ngược lại với thường thức trên. Nó đại diện cho một giai đoạn mà lạm phát vẫn cao, nhưng việc làm lại thiếu hụt, đó thực sự là một nghịch lý. Điều này khiến các ngân hàng trung ương và những nhà làm chính sách phải đưa ra các giải pháp mới, sáng tạo hơn, để giải quyết vấn đề.

Khởi Nguồn Của Lạm Phát Đình Trệ

Năm 1965, thuật ngữ “stagflation” lần đầu tiên được chính trị gia người Anh Iain Norman Macleod đặt ra trong một bài phát biểu trước Hạ viện Anh. Trong bối cảnh căng thẳng kinh tế của Anh Quốc, Macleod gọi các tác động tổng hợp giữa stagnation và inflation là “stagfaltion situation”, hay “tình trạng lạm phát đình trệ”. Đây là thời điểm đầu tiên mà hiện tại tương tế đầy nghịch lý này được công nhận rộng rãi.

“Chúng ta hiện đang đối diện với cả hai mặt của vấn đề – không chỉ là lạm phát hay đình trệ, mà là cả hai cùng lúc. Chúng ta hiện đang đối mặt với tình trạng, có thể gọi là “lạm phát đình trệ”.” (Quốc hội Anh, 1965)

Từng được các nhà kinh tế cho rằng là không thể xảy ra, stagflation đã diễn ra nhiều lần ở các nước phát triển kể từ cuộc khủng hoảng dầu mỏ những năm 1970.

Tiền Lệ Lịch Sử

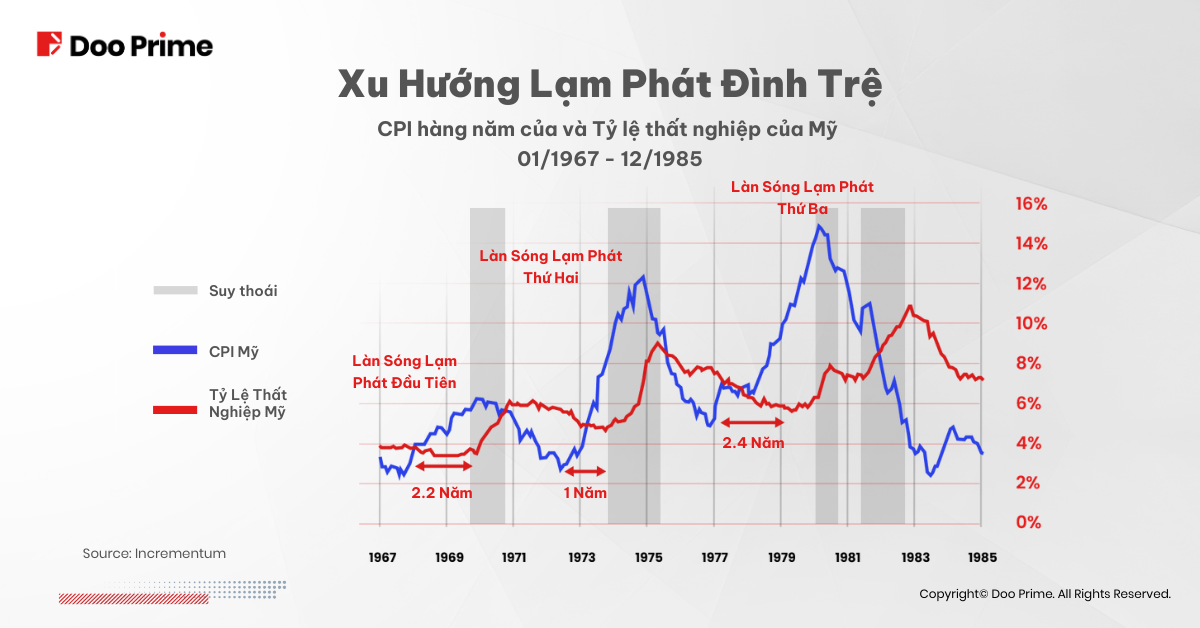

Hãy cùng nhìn lại những giai đoạn lạm phát đình trệ trong quá khứ, ví dụ ở đây là đợt Stagflation những năm 70. Giai đoạn này cho ta thấy được ví dụ thực tế nhất của stagflation, được cấu thành bởi ba đợt sóng rõ ràng, mỗi một đợt đều có tính chất riêng. Phân tích những đợt sóng lịch sử này có thể cho chúng ta thấy nhiều thông tin giá trị, hãy theo dõi biểu đồ phía dưới.

Nguồn: Crescat, Incrementum

Như trên biểu đồ đã thể hiện, stagflation bắt đầu từ thời kỳ lạm phát những năm 1970. Ta có thể quan sát thấy, tỉ lệ lạm phát tăng liên tục tạo các đỉnh mới, kèm theo đó là xu hướng tăng tương đồng của tỷ lệ thất nghiệp (unemployment rate) qua các năm.

Đặc biệt, khi nhìn vào chiều dài tạo đỉnh, ta có thể thấy được sự thay đổi về thời gian. Cụ thế, đợt sóng đầu tiên kéo dài khoảng 2,2 năm, đợt sóng thứ hai kéo dài 1 năm, nhưng đợt sóng thứ ba kéo dài tới 2,4 năm.

Liệu Chúng Ta Đang Ở Trên Bờ Vực Stagflation 2024?

Phân tích các sóng lạm phát và Chỉ số Giá Tiêu Dùng Mỹ (CPI), chúng ta hiện tại đang ở gần điểm kết thúc đợt sóng stagflation đầu tiên. Điều này báo hiệu một thời điểm quan trọng, với mô lo ngại về làn sóng thứ hai sẽ xuất hiện.

Hiện tại, tình hình kinh tế đang rất khó đoán định. Mặc cho lạm phát cao và các chỉ số kinh tế cho thấy mức tăng trưởng chậm chạp, Chủ tịch Fed Jerome Powell đã hạ thấp mối lo về lạm phát đình trệ, thậm chí giữ nguyên lãi suất.

Ông ấy đã só sánh tình hình hiện tại, khi tỉ lệ thất nghiệp và lạm phát ở dưới mức 4%, với đợt staglfation điển hình năm 1970. “Tôi không thấy “đình trệ” hoặc “lạm phát,” ông tuyên bố.

Nhiều nhà kinh tế cũng đã nhắc lại về chủ đề này, nhấn mạnh vào mức độ chi tiêu của người tiêu dùng vẫn mạnh và dữ liệu cho thấy lạm phát đang giảm dần. Họ nhấn mạnh sự khác biệt rõ rệt giữa mô trường kinh tế hiện tại và những năm 1970, khi đó dầu bị giáng cú sốc lớn, các công đoàn mạnh mẽ và động thái bãi bỏ các biện pháp kiểm soát giá.

Quan Điểm Từ Ngân Hàng Trung Ương Mỹ

Ủng hộ cho quan điểm từ Fed (federal reserve), các nhà phân tích của Ngân hàng trung ương Mỹ cho rằng dữ liệu gần đây không nên được hiểu theo hướng stagflation. Họ chỉ ra rằng tăng trưởng GPD chậm có thể là do các vấn đề kế toán, trong khi đó lạm phát PCE mạnh mẽ đã phản ánh rằng chi tiêu người tiêu dùng vẫn ổn định.

Về bản chất, họ tin rằng đây là những vấn đề riêng lẻ, không đủ cấu thành nên các tính chất của lạm phát đình trệ của nền kinh tế.

Tác Động Của Stagflation Lên Các Loại Tài Sản

Trong khi các cuộc tranh luận về lạm phát đình trệ vẫn tiếp diễn, hãy cùng đào sâu vào các dữ liệu lịch sử để tìm hiểu xem, trong những năm 1970, tác động của nó lên các loại tài sản như vàng, dầu mỏ, đồng USD và chứng khoán là như thế nào.

Các thông tin này sẽ đóng vai trò hữu ích trong việc định hướng chiến lược tiềm năng cho tương lai.

Dầu: Một Thị Trường Đầy Biến Động

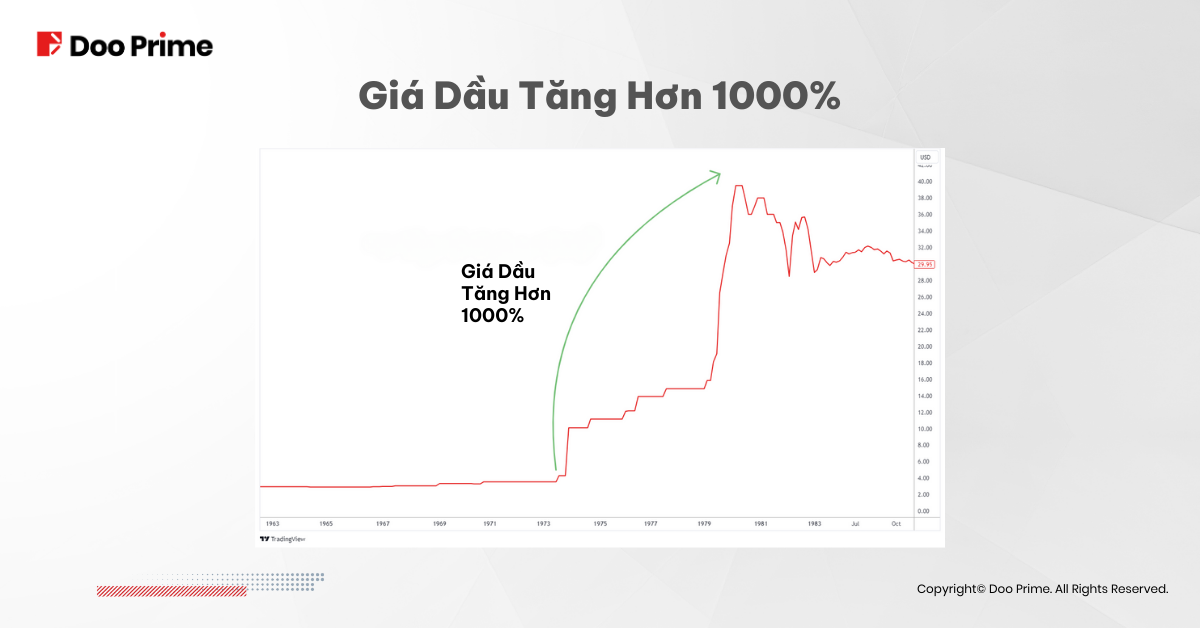

Trong giai đoạn lạm phát đình trệ những năm 70, giá dầu đã có những sự biến động mạnh mẽ, có lúc đã tăng tận 1000%. Khủng hoảng dầu năm 1973, bị gây ra bởi lệnh cấm vận của OPEC đã hẹn chế các hoạt động sản xuất và xuất khẩu dầu mỏ của các nước OPEC.

Sau đó, nguồn cung bị một cú sốc lớn, dẫn đến giá dầu leo thang nhanh chóng. Đà tăng đó vẫn tiếp diễn, đạt đỉnh điểm từ năm 1980 đến năm 1981, đồng thời làm tăng áp lực lạm phát trên toàn cầu.

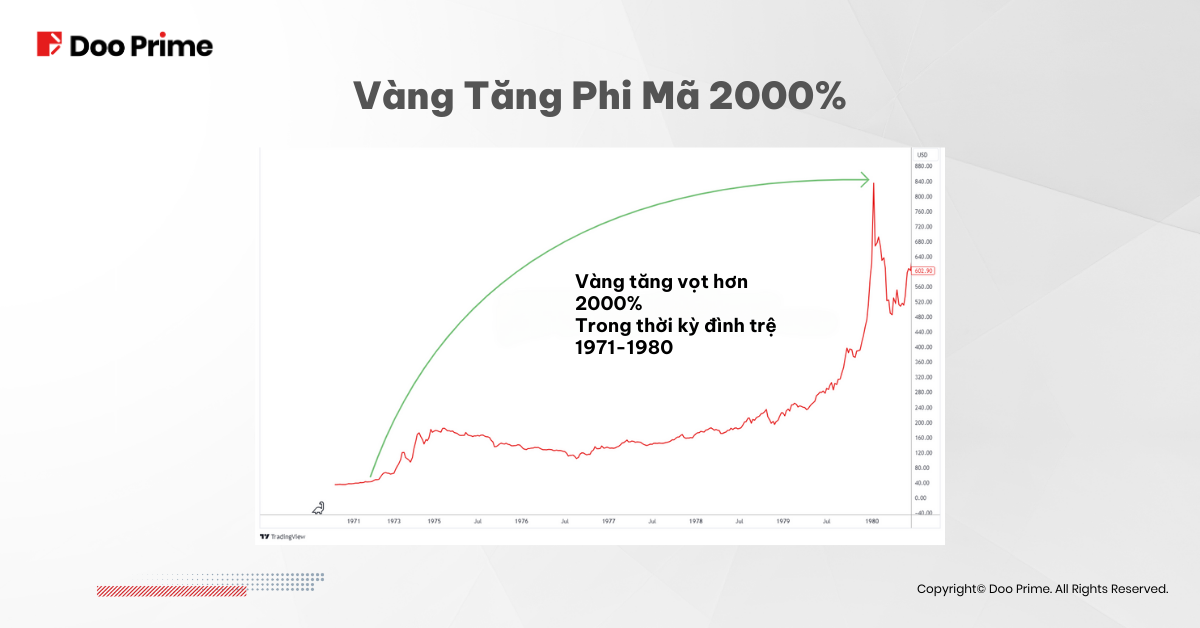

Vàng: Tài Sản Trú Ẩn An Toàn Trong Bối Cảnh Bất Ổn

Vàng nổi lên như một loại tài sản trú ẩn an toàn trong thời kỳ lạm phát đình trệ, vì đặc tính bảo vệ dành cho nhà đầu tư trước nguy cơ tiền tệ mất giá. Từ năm 1971 đến 1980, giá vàng tăng mạnh hơn 2000%, cho thấy vàng là một loại tài sản có giá trị lưu trữ cao và đáng tin cậy trong thời kỳ khủng hoảng kinh tế.

Đồng USD: Giảm Giá Trị

Trái ngược với sức mạnh của vàng, đồng Đô la Mỹ cho thấy sự sụt giảm đáng kinh ngạc trong giai đoạn lạm phát đình trệ. Trong giai đoạn 1970 đến 1980, chỉ số đồng USD đã mất khoảng 30% giá trị, phản ánh sự xói mòn sức mua trong bối cảnh lạm phát tràn lan và bất ổn kinh tế.

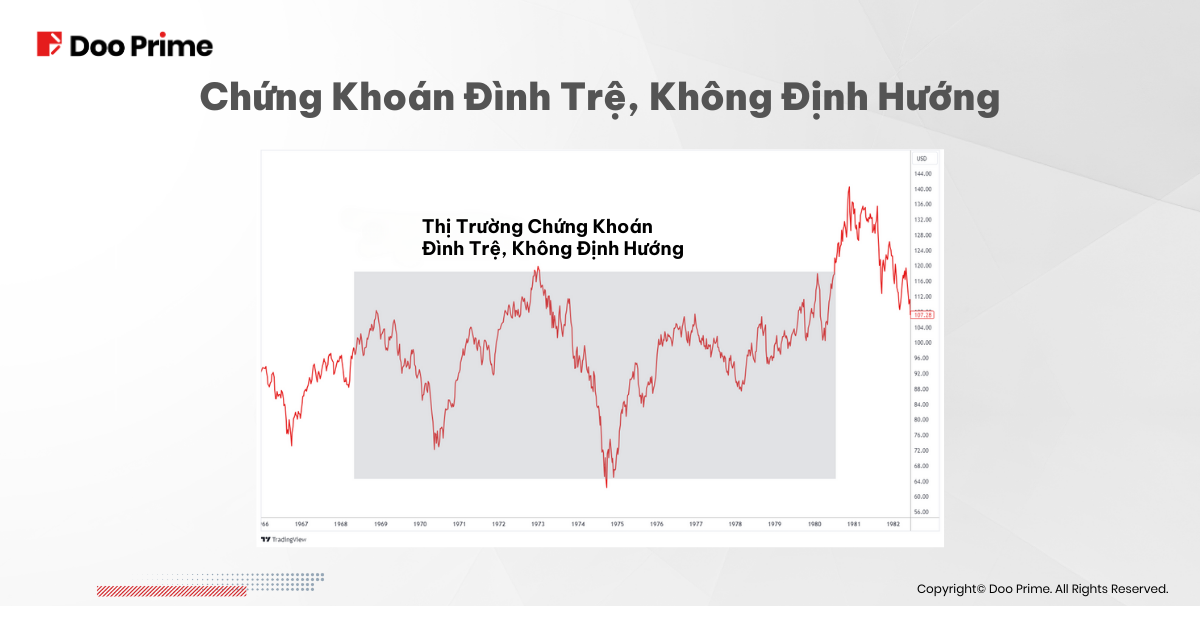

Chứng Khoán: Hướng Đi Không Rõ Ràng

Hiệu suất của thị trường chứng khoán trong giai đoạn stagflation 1970 rất mờ nhạt. Mặc dù có xuất hiện một số cơ hội, nhưng nhìn chung, cổ phiếu trong giai đoạn này có mức tăng trưởng trì trệ và không có xu hướng nào rõ ràng. Sự kết hợp giữa lạm phát cao và bấn ổn kinh tế đã làm nhụt chí các nhà đầu tư, thị trường chứng khoán cũng theo đó mà giảm nhiệt.

Đầu Tư Trong Giai Đoạn Stagflation, Liệu Có Khả Thi?

Việc hiểu về cách mà các loại tài sản phản ứng với giai đoạn lạm phát đình trệ là yếu tố tiên quyết cho các chiến lược đầu tư. Tuy nhiên, điều quan trọng cần lưu ý là hiệu suất trong quá khứ sẽ không bao giờ đảm bảo cho kết quả ở tương lai.

Trước khi đưa ra bắt kỳ quyết định đầu tư nào, chúng tôi mong bạn sẽ thực hiện các nghiên cứu kỹ lưỡng, nâng cao khả năng phòng ngừa rủi ro và tìm kếm lời khuyên từ các chuyên gia tài chính.

Đọc thêm các bài phân tích của Doo tại đây.

Tuyên Bố Miễn Trừ Trách Nhiệm

Thông tin này được gửi đến công chúng với mục đích duy nhất là cung cấp thông tin và không nên được xem là lời khuyên đầu tư, khuyến nghị, đề nghị hoặc sự chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Thông tin hiển thị tại đây được chuẩn bị mà không có sự tham khảo hoặc cân nhắc đến bất kỳ mục tiêu đầu tư hoặc tình hình tài chính của cá nhân nào. Bất kỳ sự so sánh, tham khảo nào đối với hoạt động của một công cụ tài chính trong quá khứ hay chỉ số, hoặc một sản phẩm đầu tư sẽ không được xem là một chỉ số đáng tin cậy cho thấy kết quả trong tương lai của loại sản phẩm tài chính tương ứng. Doo Prime và công ty mẹ, các chi nhánh, công ty con, công ty liên kết, đối tác và nhân viên tương ứng, không đại diện hoặc đảm bảo đối với thông tin được hiển thị và sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại trực tiếp, gián tiếp, đặc biệt hoặc các hậu quả nào phát sinh từ bất kỳ thông tin không chính xác hoặc không đầy đủ nào được cung cấp và mọi rủi ro giao dịch trực tiếp hoặc gián tiếp, lãi hoặc lỗ phát sinh từ khoản đầu tư của bất kỳ cá nhân hoặc khách hàng nào.